| Empfehlungen |  |

Amortisationsrechnung

|

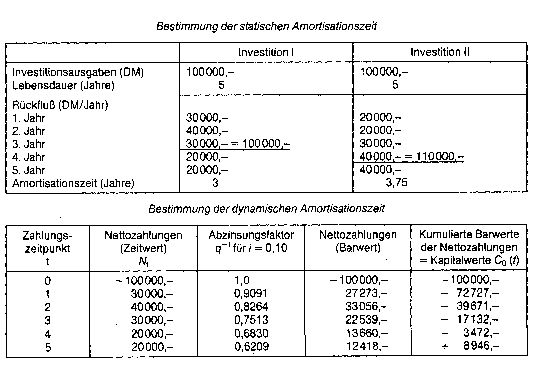

Kurze Erklärung : Rechnung zur Ermittlung der Sicherheit einer Investition, d.h. der Zeitdauer, bis die Anschaffungsausgaben durch finanzielle Vorteile mindestens ausgeglichen sind, der sog. Amortisationsdauer oder "Pay-off-Periode". Die Vorteile können bestehen in (zusätzlichen) Erlösen oder in Einsparungen. Eine Investition ist um so sicherer (risikoärmer), je kürzer die Amortisationsdauer ist. Das Verfahren beurteilt also nicht die Wirtschaftlichkeit, dazu sind andere Verfahren besser geeignet, die zusätzliche Faktoren berücksichtigen, z.B. den Zinssatz für die Bewertung der Kapitalbindung: Kostenvergleichsrechnung, den Zinsfuß- und Zeitfaktor: Kapitalwertmethode). Die Amortisationsrechnung ist ein statisches Investitionsrechenverfahren, bei dem die Rückflüsse einer Investition kumuliert der Anfangsinvestition gegenübergestellt werden. Beim Amortisationszeitpunkt überschreiten die kumulierten Zahlungsüberschüsse die Anfangsinvestition. Dabei können die geschätzten künftigen Zahlungen mit Hilfe der Durchschnittsmethode oder der sogenannten kumulierten Methode den Anfangsinvestitionen gegenübergestellt werden. Bei der Durchschnittsmethode wird ein durchschnittlicher künftiger Zahlungsüberschuss (z. B. 100 EUR) der Anfangsinvestition (z. B. 10 EUR) gegenübergestellt und der Amortisationszeitpunkt (z. B. 10 Jahre) ermittelt. Bei der kumulierten Methode werden die zu erwartenden unterschiedlichen künftigen Zahlungen einzeln aggregiert und ein exakter Zeitpunkt ermittelt, an dem die Investition zurückgeflossen ist. Diese Kapitalrückflussmethode wird in der amerikanischen Literatur als Pay-off- oder Pay-back-Methode bezeichnet. Sie ist insbesondere für Investoren geeignet, die nicht im Sinne der Kostenvergleichsrechnung, Gewinnvergleichsrechnung oder Rentabilitätsvergleichsrechnung die günstigste, gewinnträchtigste oder rentabelste Investition suchen, sondern aus einem Sicherheitsbewusstsein eine möglichst schnelle Wiedergewinnung ihres eingesetzten Kapitals wünschen. Um aus der an sich statischen Rechenmethode ein dynamisches Verfahren zu machen, sind lediglich die prognostizierten künftigen Zahlungen mit einem Kalkulationszinsfuß abzuzinsen und so in die Durchschnitts- oder Kumulationsbetrachtung einzubeziehen. Die Amortisationsrechnung (Kapitalrückflußrechnung, pay-back-, pay-out-, pay-off-Rechnung) ist eine statische Investitionsrechnung, bei der man errechnet, in wieviel Jahren sich eine Investition selbst bezahlt macht, d. h. wann die Summe der jährlichen Nettoeinzahlungen (e - a) genauso hoch ist wie der Kapitaleinsatz (die ursprüngliche Anschaffungsauszahlung). Die Ermittlung der Amortisationszeit nach der Durchschnittsmethode setzt voraus, daß sich die jährlichen Rückflüsse in der Nähe eines Durchschnittswertes Ø (e - a) bewegen. Weichen die jährlichen Rückflüsse vom Durchschnitt stark ab, wie das bei wachsenden oder abnehmenden Zahlungsreihen typisch ist, sollte das Kumulationsverfahren zur Amortisationszeitbestimmung gewählt werden. Dieses sucht diejenige Zeit, bei der die kumulierten Rückflüsse, die Summe der bislang erzielten Nettoeinzahlungen, der Anschaffungsauszahlung entsprechen. Lohnend ist eine Investition nach der Amortisationsrechnung dann, wenn ihre Amortisationszeit t nicht größer ist als die von der Unternehmungsleitung vorgegebene maximal zulässige Amortisationszeit Beispiel: Man ermittle die Amortisationszeit t der folgenden Investition mit Hilfe der Durchschnitts- und Kumulationsrechnung: Anschaffungsauszahlung : A = 120 000 EUR Restwert : R = 0 EUR Nutzungsdauer : n = 5 Jahre Rückflüsse im 1. Jahr : (e - a) = 50 000 EUR (jedes Folgejahr 10 000 EUR weniger) Bei unterschiedlichen jährlichen Nettoeinzahlungen ist grundsätzlich die Kumulationsrechnung anzuwenden. Wenn die jährlichen Nettoeinzahlungen im Zeitablauf fallen, ist die Amortisationszeit nach der Durchschnittsrechnung regelmäßig zu groß, wenn sie steigen, ist die Amortisationszeit nach der Durchschnittsrechnung zu gering. Problem: (1) Die Berechnung der Amortisationszeit beruht auf Schätzungen, wie dies bei allen zukunftsorientierten Rechnungen der Fall ist. Der Investor muß außerdem die maximal zulässige Amortisationszeit in sinnvoller Weise festlegen. (2) Eine Unternehmung, die sich bei ihren Investitionsentscheidungen einzig und allein auf die Amortisationsrechnung stützt, geht das Risiko von Fehlentscheidungen ein. Es lauern folgende Gefahren: ? Eine einzelne Investition kann trotz einer Amortisationszeit, die die maximal zulässige unterschreitet, unvorteilhaft sein. ? Zwei Investitionen, die gleiche Amortisationszeiten aufweisen, sind deshalb noch lange nicht gleich vorteilhaft. ? Die Amortisationsrechnung verbietet die Durchführung von Investitionen mit Amortisationszeiten, die die maximal zulässige Amortisationszeit übersteigen. Das wäre nur dann gerechtfertigt, wenn solche Investitionen automatisch unvorteilhaft wären. Das ist aber nicht der Fall - die Bevorzugung kurzfristiger Investitionen und die Diskriminierung langfristiger ist sachlich nicht gerechtfertigt. (3) Daneben weist die Amortisationsrechnung die Mängel der statischen Investitionsrechnungsmethoden auf, nämlich: ? fehlende finanzmathematische Basis (keine korrekte Erfassung der zeitlichen Unterschiede mittels Auf- und/oder Abzinsens); ? unzweckmäßige Rechnungselemente (Leistungen und Kosten anstelle von Ein- und Auszahlungen); ? gelegentlich Beschränkung auf die einperiodische Betrachtung der Kosten und Leistungen des Erstjahres, um so Prognoseprobleme zu umgehen; gerade das Erstjahr ist aber in aller Regel atypisch. Hinweis: Neben der statische Amortisationsrechnung kennt man auch die dynamische Amortisationsrechnung. Für diese gilt die Kritik nicht. ist eine im Rahmen der Investitionsplanung angewandte Investitionsrechnung. Hierbei wird errechnet, nach wievielen Jahren sich eine Investition bezahlt macht, d.h. nach welchem Zeitpunkt die Summe der Kapitalrückflüsse genauso hoch ist wie der ursprüngliche Kapitaleinsatz (Anschaffungsauszahlung). Nützlich ist eine Investition dann, wenn ihre tatsächliche Amortisationszeit im Rahmen des Zeitraums liegt, den die Unternehmensleitung als maximalen Zeitraum vorgibt. Diese Investitionsrechnung zählt zu den statischen Investitionsrechnungsformen. Sie wird in der Praxis aufgrund ihrer Einfachheit häufig angewandt, obwohl ihr im Vergleich zu den dynamischen Investitionsrechnungen Mängel anhaften. (Kapitalrückfluss-Rechnung; pay-back-, pay- off-, pay-out-Rechnung) stellt fest, in welchem Zeitraum die Investitionsausgaben eines Projektes durch Überschüsse der laufenden Projektzahlungen (Rückflüsse) einer Investition amortisiert werden. Der so ermittelte Zeitraum heisst Amortisationszeit einer Investition. Berücksichtigt man bei deren Ermittlung keine Zinsen auf die Investitionsausgaben, so handelt es sich um eine statische Amortisationsrechnung bzw. um die statische Amortisationszeit. Geht man hingegen von einer Verzinsung der Investitionsausgaben in Höhe des Kalkulationszinssatzes aus, erwartet man also nach Ablauf der Amortisationszeit die Rückgewinnung der Investitionsausgaben einschliesslich Zinsen, dann ist eine dynamische Amortisationsrechnung durchzuführen. Ihr Ergebnis heisst dynamische Amortisationszeit.  Das folgende Beispiel zeigt die Vorgehensweise bei der Bestimmung der statischen Amortisationszeit für zwei alternative Investitionsprojekte. Bei der Investition I ist die Summe der jährlichen Rückflüsse nach Ablauf von drei Jahren gleich den Investitionsausgaben. Bei der Investition II beträgt die Summe der Rückflüsse nach Ablauf von vier Jahren 110000 DM. Wenn man unterstellt, dass die 40000 DM des vierten Jahres gleichmässig über das Jahr verteilt anfallen, so sind nach drei Jahren und neun Monaten die Investitionsausgaben wiedergewonnen. Die Berechnung der dynamischen Amortisationszeit wird im folgenden beispielhaft erläutert für eine Investition mit Investitionsausgaben in Höhe von 100000 DM im Bezugszeitpunkt t = 0, Rückflüssen in t = 1,..., 5, wie in Spalte 2 der Tabelle angegeben, einem Liquidationserlös von Null und einer Projektlebensdauer von fünf Jahren bei einem Kalkulationszinssatz von i = 0,1 (10%). Die dynamische Amortisationszeit ist nach vier Jahren noch nicht erreicht, nach fünf Jahren ist sie überschritten. Durch lineare Interpolation zwischen den Wertepaaren 4/—3472 und 5/+8946 ergibt sich ein Näherungswert für die dynamische Amortisationszeit von 4,28 Jahren oder rd. 4 Jahren und 3 Monaten. Die statische Amortisationszeit ist wie die dynamische in erster Linie ein Risikokriterium, das neben einem Erfolgskriterium wie z.B. der Rentabilität oder dem Kapitalwert zur Investitionsbeurteilung herangezogen wird. Für die Beurteilung der absoluten Vor- teilhaftigkeit gilt: Eine Investition ist vorteilhaft, wenn ihre Amortisationszeit eine durch die Entscheidungsträger (Unternehmensleitung) vorgegebene Höchstamortisationszeit nicht überschreitet. Beim Vergleich von zwei konkurrierenden Investitionsprojekten ist dasjenige mit der kürzeren Amortisationszeit das vorteilhaftere. Das folgende Beispiel zeigt die Vorgehensweise bei der Bestimmung der statischen Amortisationszeit für zwei alternative Investitionsprojekte. Bei der Investition I ist die Summe der jährlichen Rückflüsse nach Ablauf von drei Jahren gleich den Investitionsausgaben. Bei der Investition II beträgt die Summe der Rückflüsse nach Ablauf von vier Jahren 110000 DM. Wenn man unterstellt, dass die 40000 DM des vierten Jahres gleichmässig über das Jahr verteilt anfallen, so sind nach drei Jahren und neun Monaten die Investitionsausgaben wiedergewonnen. Die Berechnung der dynamischen Amortisationszeit wird im folgenden beispielhaft erläutert für eine Investition mit Investitionsausgaben in Höhe von 100000 DM im Bezugszeitpunkt t = 0, Rückflüssen in t = 1,..., 5, wie in Spalte 2 der Tabelle angegeben, einem Liquidationserlös von Null und einer Projektlebensdauer von fünf Jahren bei einem Kalkulationszinssatz von i = 0,1 (10%). Die dynamische Amortisationszeit ist nach vier Jahren noch nicht erreicht, nach fünf Jahren ist sie überschritten. Durch lineare Interpolation zwischen den Wertepaaren 4/—3472 und 5/+8946 ergibt sich ein Näherungswert für die dynamische Amortisationszeit von 4,28 Jahren oder rd. 4 Jahren und 3 Monaten. Die statische Amortisationszeit ist wie die dynamische in erster Linie ein Risikokriterium, das neben einem Erfolgskriterium wie z.B. der Rentabilität oder dem Kapitalwert zur Investitionsbeurteilung herangezogen wird. Für die Beurteilung der absoluten Vor- teilhaftigkeit gilt: Eine Investition ist vorteilhaft, wenn ihre Amortisationszeit eine durch die Entscheidungsträger (Unternehmensleitung) vorgegebene Höchstamortisationszeit nicht überschreitet. Beim Vergleich von zwei konkurrierenden Investitionsprojekten ist dasjenige mit der kürzeren Amortisationszeit das vorteilhaftere.  Literatur: Blohm, H.ILüder; K., Investition, 7. Aufl., München 1991, insb. S. 77 ff. und S. 170 ff. Literatur: Blohm, H.ILüder; K., Investition, 7. Aufl., München 1991, insb. S. 77 ff. und S. 170 ff.

Vorhergehender Fachbegriff: Amortisationsrate | Nächster Fachbegriff: Amortisationsrechnung, dynamische Diesen Artikel der Redaktion als fehlerhaft melden & zur Bearbeitung vormerken |

|

Schreiben Sie sich in unseren kostenlosen Newsletter ein

Bleiben Sie auf dem Laufenden über Neuigkeiten und Aktualisierungen bei unserem Wirtschaftslexikon, indem Sie unseren monatlichen Newsletter empfangen. Garantiert keine Werbung. Jederzeit mit einem Klick abbestellbar.

Weitere Begriffe : Strichnotiz | Undifferenzierte Marketingstrategie | Chartanalyse

|

Praxisnahe Definitionen Nutzen Sie die jeweilige Begriffserklärung bei Ihrer täglichen Arbeit. Jede Definition ist wesentlich umfangreicher angelegt als in einem gewöhnlichen Glossar. |

Fachbegriffe der Volkswirtschaft Die Volkswirtschaftslehre stellt einen Grossteil der Fachtermini vor, die Sie in diesem Lexikon finden werden. Viele Begriffe aus der Finanzwelt stehen im Schnittbereich von Betriebswirtschafts- und Volkswirtschaftslehre. |

Beliebte Artikel Bestimmte Erklärungen und Begriffsdefinitionen erfreuen sich bei unseren Lesern ganz besonderer Beliebtheit. Diese werden mehrmals pro Jahr aktualisiert. |